Případová studie z roku 2021.

Finanční gramotnost je klíčovým faktorem pro život bez obav a starostí o naši budoucnost. V tomto článku se nebudeme zabývat obecnými radami, jak nakládat s financemi, ale rozebereme si modelový příklad mladého páru: Tomáše a Andrey. Oběma je 25 let. Jsou zaměstnaní a vydělávají každý 20 000 Kč měsíčně.

Tomáš s Andreou plánují společnou budoucnost. Rádi by zůstali v Olomouci, a tak se rozhodnou pořídit si vlastní bydlení. Nyní bydlí v podnájmu v zrekonstruovaném panelovém bytě 2 + 1 s výměrou 50 m2, kde platí 10 500 Kč nájem a 3 000 Kč zálohy za služby.

Našemu páru se byt líbí a majitel se rozhodl byt prodat. Nechal si udělat znalecký posudek a nabídnul jim tento byt za odhadní cenu 2 700 000 Kč.

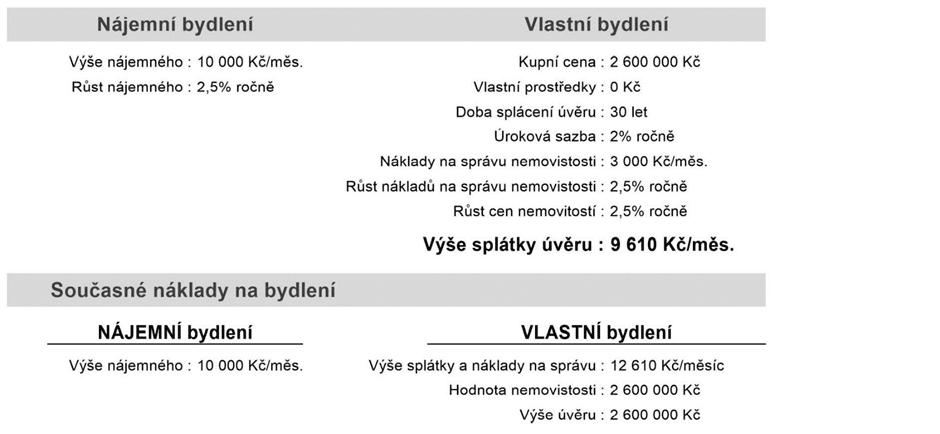

Pro zjednodušení počítejme s tím, že Tomáš a Andrea nemají žádné vlastní zdroje. Tomášovi rodiče se nabídli, že budou ručit svým bytem, a tak si mohou vzít hypotéku na 100 % kupní ceny. Banka jim nabídla úrok 2 %, při splatnosti 30 let je splátka na částku 2 600 000 Kč ve výši 9 610 Kč.

Po koupi bytu jsou jejich aktuální náklady 9 610 Kč hypotéka, 3 000 Kč zálohy na služby, 1 000 Kč fond oprav do SVJ a také si odkládají 2 000 Kč měsíčně na budoucí rekonstrukce v bytu. Celkem tedy 15 610 Kč. Pojďme si srovnat jejich finanční situaci, když byli v nájmu a když mají byt nyní vlastní. Nadále nebudeme do výpočtů zahrnovat ceny za energie – tento náklad je stejný, ať už jsme v nájmu, nebo byt vlastníme.

Shrnutí současné situace:

Zde vidíme, že z krátkodobého hlediska může být v Olomouci levnější řešení podnájem. Pojďme se však podívat, jak enormní rozdíl v měsíčních platbách a v celkovém majetku bude vznikat v čase. Budeme počítat s inflací 2,5 %. Inflace je zvyšování cen. Budeme tedy vycházet z toho, že se bude v čase zvyšovat cena nemovitostí, nájmů i cen energií stejným tempem. Princip je takový, že kvůli inflaci poroste cena nájmu, zatímco splátka hypotéky však zůstává stejná. Na druhou stranu nám roste cena nemovitosti.

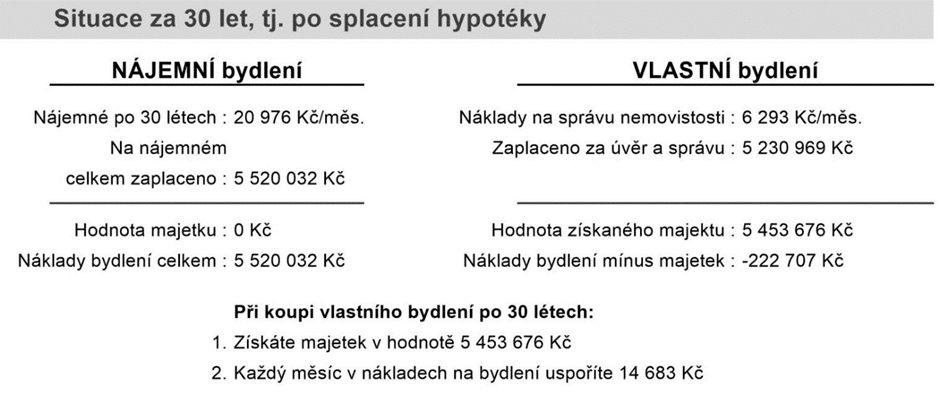

Z tabulky plyne, že s rostoucím nájmem nás s postupem času vyjde levněji splácení hypotéky a platby na správu nemovitosti než varianta podnájmu.

Nyní se pojďme podívat na celkové shrnutí nákladů a hodnotu našeho majetku po 30 letech, až hypotéku splatíme.

Výsledkem je nejen to, že v absolutních číslech zaplatíme na vlastním bydlení méně, ale především máme po 30 letech majetek v hodnotě cca. 5.5 mil., zatímco v případě nájemního bydlení nemáme nic.

Nutno ještě dodat, že modelový příklad počítáme v Olomouci, kde patří nemovitosti k nejdražším v České republice. Pokud bychom si podobný příklad spočítali v menším městě, rozdíl by byl ještě výraznější a již od začátku by nás měsíčně vyšlo levněji splácet hypotéku než platit nájem.

Závěr:

Pro Tomáše a Andreu je z dlouhodobého hlediska jednoznačně výhodnější pořízení vlastního bydlení na hypotéku než zůstat v nájmu. A to především proto, že v budoucnosti se srovnatelnými měsíčními náklady získají byt v hodnotě přes 5 milionů, zatímco kdyby zůstali v nájmu, nebudou mít majetek žádný. Náš mladý pár bude chtít založit rodinu a přestěhovat se následně do většího bytu. Vždycky mohou menší bydlení prodat a koupit větší. Jelikož byly zrušeny daně z nabytí nemovitosti, nesli by Tomáš s Andreou pouze transakční náklady, které by byly se vším všudy do 20 000 Kč. Princip úspory na nájmu je však úplně stejný.